Volatilität

Indikator - Standardabweichung "S"

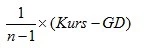

Formel

Der Indikator macht sich die Erkenntnis der Normalverteilung zunutze, dass sich bei statistischen Ergebnissen stets eine Konzentration um einen Mittelwert ergeben. Mit einer einfachen Standardabweichung lassen sich 70%, mit einer zweifachen 95% alle Kursbewegungen erfassen.

Pro&Contro

![]() Je nach Parametereinstellung können sowohl die Enden von langfristigen Trends als auch von kurzfristigen Breakout-Bewegungen angezeigt werden.

Je nach Parametereinstellung können sowohl die Enden von langfristigen Trends als auch von kurzfristigen Breakout-Bewegungen angezeigt werden.![]() Der Indikator zeigt Trendwechsel beim Erreichen der unteren Extremzone recht zuverlässig an

Der Indikator zeigt Trendwechsel beim Erreichen der unteren Extremzone recht zuverlässig an![]() Es gibt keine Kauf/Verkaufssignale, sondern nur ob eine Kursbewegung einsetzten kann oder sie vor ihrem Ende steht.

Es gibt keine Kauf/Verkaufssignale, sondern nur ob eine Kursbewegung einsetzten kann oder sie vor ihrem Ende steht.![]() Bei kurzfristigen Einstellungen lässt der Indikator zuviel Interpretationsspielraum

Bei kurzfristigen Einstellungen lässt der Indikator zuviel Interpretationsspielraum

Interpretation

Ein steigender Verlauf steht für eine volatilere, meist trendgerichtete Bewegung der Kurse. Ein niedriger Stand weist oft auf ein baldigen Breakout hin, dagegen zeigt ein Wert in der oberen Extremzone oft ein Wechsel der Trendrichtung an.

Indikator - 6-100 Historische Volatilität - "HistVol"

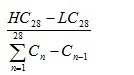

Formel

Die Volatilität einer 6-tägigen Periode wird ins Verhältnis zu einer 100-tägigen gesetzt. Historische Volatilität wird dabei als Standardabweichung einer logarithmierten Kursveränderung definiert.

Ein niedriger Stand zeigt, dass die Volatilität der letzten 6 Tage im Verhältnis zu den letzten 100 Tage relativ gering ist. Da die Volatilität sich zyklisch verhält, kann man in diesen Fällen von einem baldigen Anstieg ausgehen. Ein hoher Wert deutet darauf hin, dass sich die Kurse kurzfristig zu weit von ihrem Mittelwert entfernt haben.

Pro&Contra

![]() Hoher Autokorrelationswert, d.h. eine einmal eingeschlagene Richtung wird beibehalten

Hoher Autokorrelationswert, d.h. eine einmal eingeschlagene Richtung wird beibehalten![]() Die Kurve zeigt zwischen 0.6 und 0.8 zu viele Interpretationsspielräume

Die Kurve zeigt zwischen 0.6 und 0.8 zu viele Interpretationsspielräume

Interpretation

Die Volatilität einer 6-tägigen Periode wird ins Verhältnis zu einer 100-tägigen gesetzt. Historische Volatilität wird dabei als Standardabweichung einer logarithmierten Kursveränderung definiert.

Ein niedriger Stand zeigt, dass die Volatilität der letzten 6 Tage im Verhältnis zu den letzten 100 Tage relativ gering ist. Da die Volatilität sich zyklisch verhält, kann man in diesen Fällen von einem baldigen Anstieg ausgehen. Ein hoher Wert deutet darauf hin, dass sich die Kurse kurzfristig zu weit von ihrem Mittelwert entfernt haben.

Indikator - Vertical Horizontal Filter "VHF"

Formel

Er determiniert, ob sich die Preise in einer Trend oder Nicht-Trendphase bewegen. Dazu vergleicht er die Summe einer ein-periodigen Rate of Change mit High/Low Range einer bestimmten Periode

Pro&Contro

![]() Anzeige der Ende sowohl von kurzfristigen als auch von langfristigen Trends je nach Parametereinstellung

Anzeige der Ende sowohl von kurzfristigen als auch von langfristigen Trends je nach Parametereinstellung![]() Bodenbildungen sind wertvolle Hinweise für Einstiegsstrategien

Bodenbildungen sind wertvolle Hinweise für Einstiegsstrategien![]() In langfristigen Trendphasen sind die Verlaufsmuster nicht stabil genug

In langfristigen Trendphasen sind die Verlaufsmuster nicht stabil genug![]() Sehr unruhiger Kursverlauf

Sehr unruhiger Kursverlauf

Interpretation

Richtung bestimmt die Trendart, die Steigungsgrad bestimmt die „Trendiness". Topbildungen oberhalb von 0,4 bzw. 40 signalisieren das Ende des bisherigen Trends und Bodenbildungen unterhalb von 0,2 bzw. 20 deuten auf mögliche Ausbruchsbedingungen hin.

Indikator - Volatilät der True Range "Wilder (Volatilität)"

Einführung

Welles Wilder errechnet mit diesem Indikator eine Art Volatilität auf Basis der True Range eines Tages.

Aussage

Die True Range wird in einigen Indikatoren, etwa dem DMI, verwendet, um Tage mit einer geringen Tages-Handelspanne, aber einem großen Abstand zum Vortagesschluss (Gap) korrekt in die Berechnung der Volatilität einfließen zu lassen. Die True Range ist immer positiv und stellt das Maximum der drei folgenden Formeln dar: 1.)Tageshoch heute minus Tagestief heute 2.)Tageshoch heute minus Schlusskurs gestern 3.)Tagestief heute minus Schlusskurs gestern Auf dieser True Range wird ein GD gebildet, wobei Wilder einen einfachen 14-Tage-GD empfohlen hat. Das Ergebnis ist die "Average True Range" (ATR). Die Aneinanderreihung der ATR ergibt den "Wilder´s Volatility". Da die True Range immer positiv ist, ist auch die Wilder´s Volatility immer positiv.

Formel/Berechnung: 1. Messen der True Range (TR) 2. ATR = MAx (TR) 3. Wilder's Volatility = ATRt + I I = Wilder's Volatility Vortag

Interpretation

Die Wilder´s Volatility liefert keine eigenständigen Signale. Ein steigender Indikator-Verlauf signalisiert lediglich eine steigende Volatilität, während ein fallender Verlauf auf eine abnehmende Volatilität hinweist. Chart mit Wilder´s Volatility

- Standardeinstellung: Der GD wird standardmäßig über 14 Tage berechnet.

- Verwandte Indikatoren:

- Directional Movement Indikator

- Chaikin´s Volatility

Indikator - Notis %V - "VolumeNotisV"

Einführung

Der von Steve Notis entwickelte Notis %V Indikator misst zwei Volatilitäten; eine für den Aufwärts-, und eine für den Abwärtstrend, um so durch die Kreuzung dieser beiden Linien Trendwenden zu finden.

Aussage:

Die Berechnung der Aufwärts-Volatilität erfolgt durch die Bildung der Differenz zwischen Tageshoch und Tagesschluss. Die Differenz ist so immer größer oder gleich Null. Die Berechnung der Abwärts-Volatilität erfolgt durch die Bildung der Differenz zwischen Tagesschluss und Tagestief. Die Differenz ist so immer größer oder gleich Null. Beide Kurven werden dann in der Regel nochmals mit einem GD geglättet.

Formel/Berechnung

+%V = Ht - Ct und -%V = Ct - Lt +%V = Kurve der "Aufwärts-Volatilität" -%V = Kurve der "Abwärts-Volatilität"

Interpretation

Im Abwärtstrend steigt gemäß der Notis-Formel die Aufwärts-Volatilität, da die Kurse in der Nähe des Tiefkurses schließen und so die Spanne zwischen Close und High tendenziell höher wird. In Aufwärtstrend gilt genau das Gegenteil. Wenn die beiden Linien sich also schneiden, findet ein Trendwechsel statt. Ein positives Signal ist gegeben, wenn die Aufwärts-Volatilität die Abwärts-Volatilität von oben nach unten schneidet, ein negatives Signal dann, wenn die Aufwärts-Volatilität die Abwärts-Volatilität von unten nach oben schneidet.

- Standardeinstellung: täglich, der GD wird standardmäßig über 14 Tage berechnet.

- Verwandte Indikatoren:

- Chaikin´s Volatility