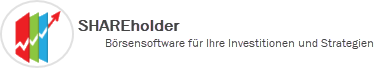

Portfolio-Performance für multiple Zeitebenen

Die Software zeigt die Depotperformance bzw. die Portfolio-Performance in verschiedenen Zeitebenen an. So kann sowohl eine Jahres- (r. im Bild), eine Monatsansicht (r. im Bild), eine Wochenanalyse der letzten 4 Monate (l.o.) und eine Tagesanalyse zur erreichten Portfolio-Performance berechnet werden. Dabei werden die Trading-Gewinne aus Käufen und Verkäufen berücksichtigt, wie auch gezahlte Dividenden oder andere Erträge bzw. Belastungen.

Die Auswertungen helfen Ziele in einer Zeitebene zu setzen. So kann für eine Woche ein fixer Ertragswert als Zielgröße dienen.

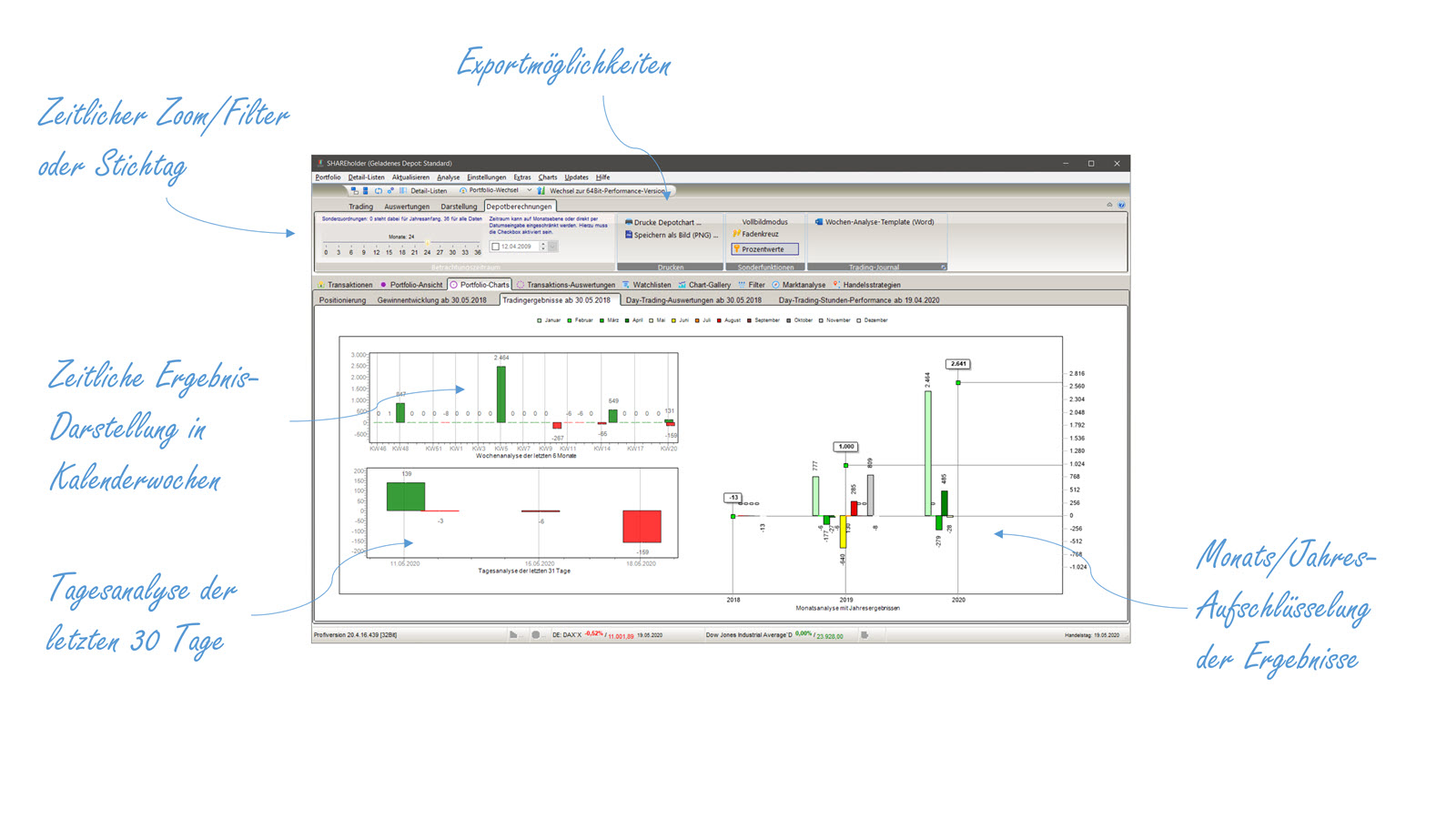

Historische Performance-Charts und Portfolio-Performance Benchmark

Die Depot-Performance kann jederzeit auch rückwirkend als eine Art Performance-Backtest-Chart eingeblendet werden. Als Grundlage dienen die vorhandenen Kauf-/Verkaufszeitpunkte aus der Vergangenheit. Hierbei werden auch Short-Positionen unterstützt. Mit Hilfe der historischen Kursdaten und der zugeordneten Assets und Titel kann so die Depot-Performance auch nachträglich (post-mortem) historisch betrachtet werden.

Dabei wird für die historische Entwicklung ein Vergleich gegenüber maximal zwei Benchmarks erlaubt. So lässt sich einfach bei einem ausgerichteten Portfolio auf US-Werte leicht der S&P500 als Leitindex als Benchmark definieren. Dieser kann so mit dem eigenen Depot und Portfolio verglichen werden in der Wertentwicklung, in der Schwankungsbreite und dem Momentum im Verlauf. Daneben sind in der Visualisierung weitere Detailierungen für offene und geschlossene Depot-Positionen, Liquiditäts-Grafiken und der historische Kapitaleinsatz mit Konten-Ein-Auswahlungen einblendbar.

Die Zeiträume für die Betrachtung können frei gewählt werden.

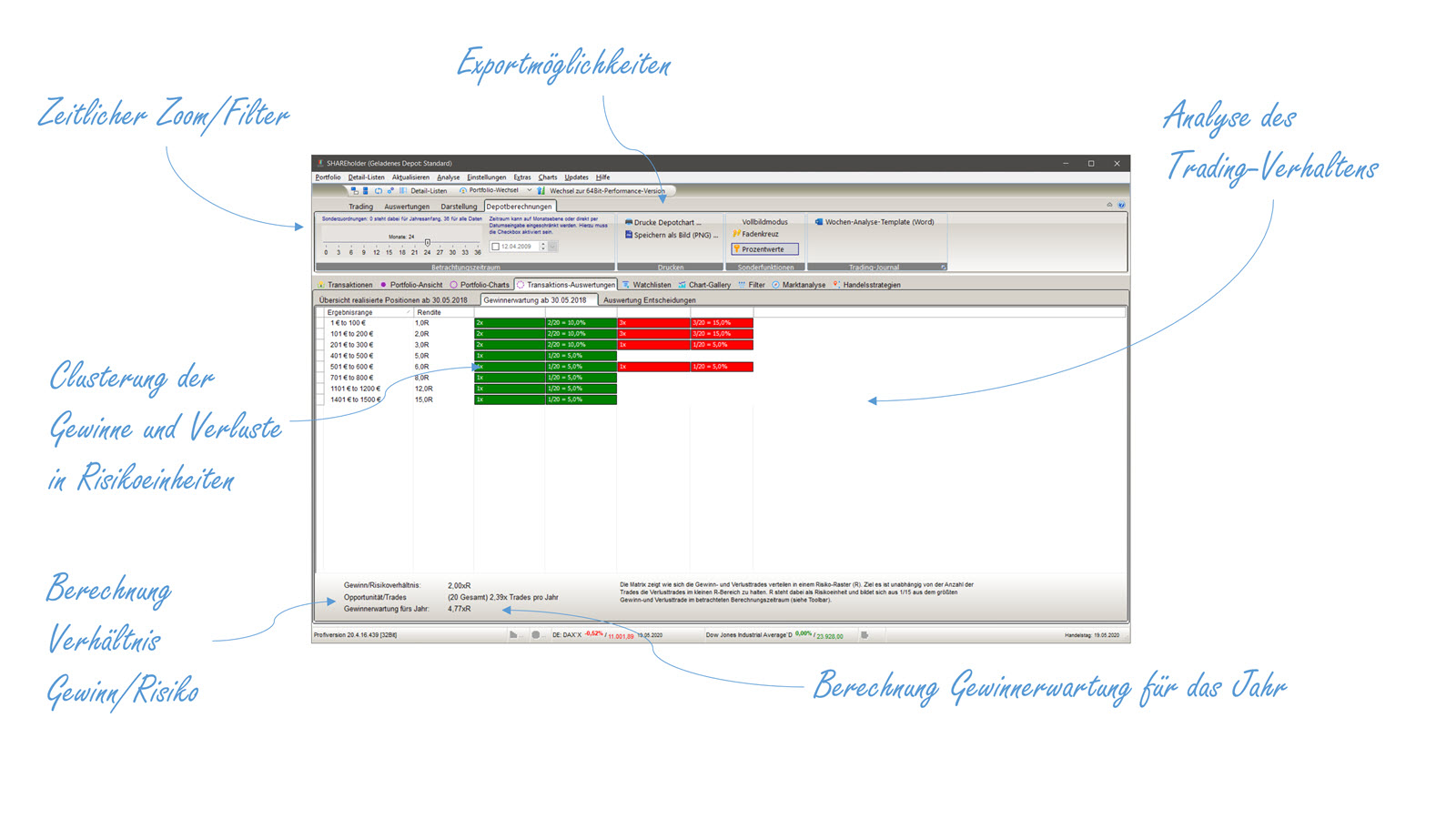

Tradingmatrix und historische Risikobewertung

Eine besondere Aufbereitung zur Risikobewertung des eigenen Portfolios ist die Tradingmatrix. Hier werden alle Transaktionen in Gewinn(grün/links) und Verlust (rot / rechts)-Trades zu 15 gleichen Größeneinheiten aufgeteilt. Die Rendite wird dabei in einer Risikogröße R berechnet.

Man kann so sehr schnell seinen eigenen Trading-Stil prüfen und erkennt so Optimierungspotentiale je nach eigenem Trading-Stil. Pauschal-Aussagen sind hier nicht hilfreich, auch wenn hohe Verluste in hohem R(isiko)-Bereich natürlich immer vermieden werden sollten, da sonst keine Verlustbegrenzung erfolgt.

Es kommt in Abhängigkeit zum eigenen Investment-Sil und Anlage-Stil darauf an, eine gewünschte Verteilung und Höhe des Risikos in Verteilung des Gewinns- und der Verlusttrades zu erreichen. Sind beispielsweise trotz Swing-Trades immer nur kleine R-Größen im Gewinn, diese aber sehr häufig, so sollte die eigene Gewinn-Exit-Strategie geprüft werden. Wurden also Gewinne wirklich optimal laufen gelassen. Ist andersherum eine gute Verlustbegrenzung vorhanden, indem die R-Größen für die Verluste konsequent klein sind.

Die Trading-Matrix kann hierfür Antworten liefern.