Momentum - Strategie (RSL) mit Volatilitätsbetrachtung

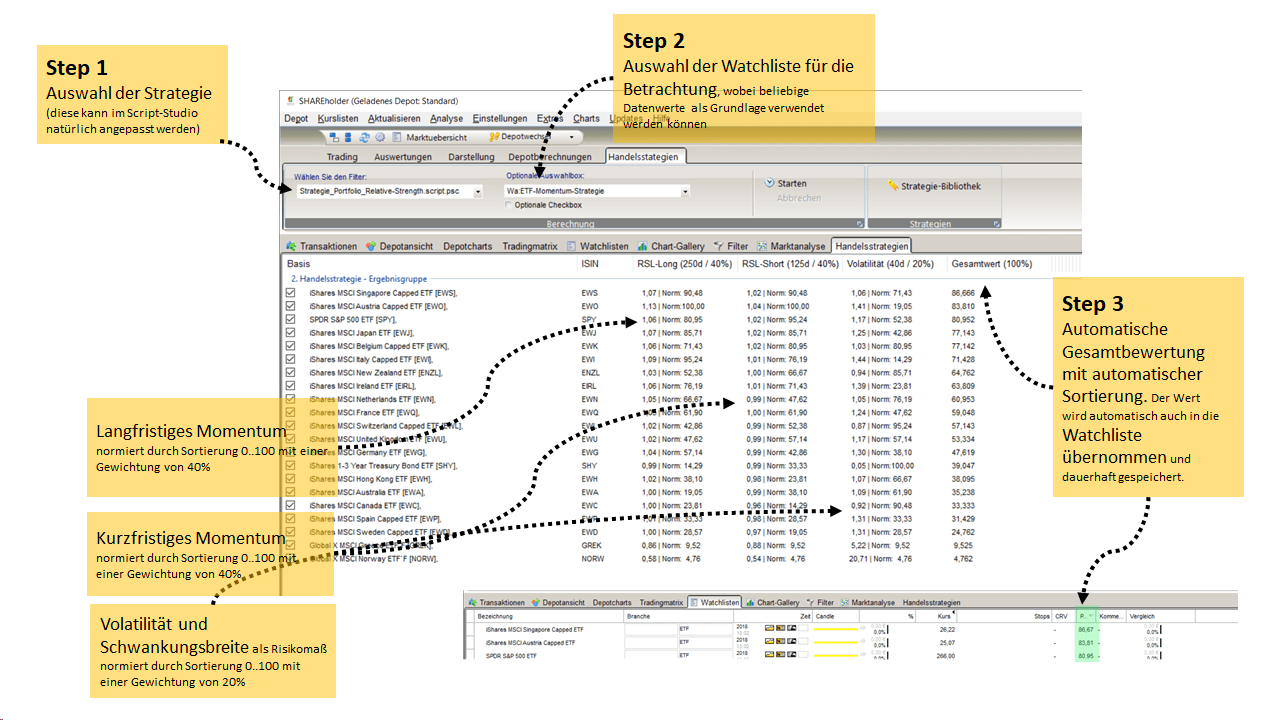

Beispielansicht der Handelsstrategie mit einem World-ETF-Basket

Die Momentum-Strategie ist eine sehr effiziente Handelsstrategie. Sie basiert darauf, Werte zu finden mit dem höchsten relativen Stärken auf zwei verschiedene Zeitperioden, die gleichzeitig eine niedrige Volatilität haben. Diese so ausgewählten Titel oder sogar Baskets oder Märkte zeugen in historischen Vergleichen eine erstaunliche Out-Performance.

Die Strategie basiert im Kern auf nur drei Faktoren, d.h. der relativen Stärke mit dem ersten Zeithorizont, der relativen Stärke zum Vergleich des zweiten Zeithorizont's und der zugehörigen Volatilität. Das Ergebnis wird in einer sortierbaren Liste mit einem Gesamtwert angezeigt.

Diese Momentum-Strategie wird über das Modul "Handelsstrategien" für alle registrierten Nutzer der Börsensoftware als Handelsstrategie-Addon ausgeliefert. Die Strategie kann auch in der Standard-Version ausgeführt werden. In der Profiversion besteht aber zudem die Möglichkeit die Strategie auf Basis des bereitgestellten Source-Codes weiter anzupassen für z.B. Zusatzfaktoren, Standardwerte in der Berechnung oder Gewichtung.

Sehr effizient funktioniert diese Aktienstrategie auch für die optimierte Auswahl von Anlage - ETF's oder Fonds, ebenso für die optimierte Auswahl von Wikifolios. So kann zunächst eine Vorauswahl von interessanten Regionen, Branchen oder Anbietern erfolgen und dann mittels der Momentum-Strategie eine Empfehlung für das eigene Portfolio generiert werden unter Beachtung, welche Titel bisher eine gute Performance (Momentum) als auch ein kleines Risiko (Volatilität) aufzeigen.

Grundprinzip

- Finde die Werte mit den höchsten relativen Stärken auf zwei verschiedene Zeitperioden, die gleichzeitig eine niedrige Volatilität haben.

- Die gewünschte Strategie basiert auf 3 Faktoren, die flexibel prozentual gewichtet werden können.

- Das Ergebnis soll in einer sortierbaren Liste mit einem Gesamtwert angezeigt werden

- Nutze als Grundlage alle Assetklassen, so dass auch Umschichtungen in Bärenmärkten in Gold | Anleihen oder andere Kontinente möglich sind. Dies ist allein abhängig von der Filterliste.

Berechnung

- Faktor 1: RSL (nach Levy) - Standardwert: 12 Monate

- Faktor 2: RSL (nach Levy) - Standardwert: 6 Monate

- Faktor 3: Volatilität - Standardwert: 2 Monate

Mögliche Beispiel-Anwendung

- Es kann ein Gesamt-Basket z.B. aus 21 Länder-Aktien-ETFs und einem Renten-ETF bzw. Cash gebildet werden

- Virtuell gekauft wird immer nur ein einziger ETF/Titel, immer den, der in der erzeugten Liste ganz oben steht.

- Immer zu Ende des Monats wird geschaut, ob ein Wechsel ansteht.

- Wenn man statt nur einen immer die zwei oder die drei obersten der Liste jeweils zu Monatsende kauft, performt die Strategie schwächer, aber immer noch sehr gut. Dafür sinkt die Volatilität.

Besonderheiten

Aktuell werden die Verhältnisse in der Gewichtung als Konstanten direkt in dieser Strategie festgelegt. Diese können aber programmatisch verändert werden in der Profiversion. Als Grundlage für die Betrachtung dient eine Watchliste. Es ist in den Stammdaten hier eine Beispiel-Watchliste für diesen Standardfall mit "Wa:ETF Momentum-Strategie" angelegt.

Strategie-Optimierungen

Die Strategie lässt sich sehr gut mit anderen Strategien kombinieren. So kann zunächst auf Basis der Susan-Levermann Strategie eine fundamentale Vorfilterung erfolgen und mittels der erzeugten Watchliste diese als Grundlage für die Bewertung des Momentums verwendet werden. Die SL-Strategie hat selbst eine Momentum-Komponente, wird die Momentum-Handelsstrategie hier aber stärker gewichtet. Zusätzlich wird das Thema Risikoadjustierung/Volatilität mit in die Bewertung aufgenommen.

Nutzung aller Assetklassen

Beliebige Erweiterbarkeit im Scripting-Studio

Automatische dauerhafte Speicherung der Ergebnisse

Kein Excel mehr

Die Trading-Strategie bzw. Handelsstrategie kann grundsätzlich auch mit Excel abgebildet werden, muss hier aber Zugang zu validierten historischen Kursdaten erhalten. Die Ergebnisse sollten zudem dauerhaft als "globale" Beobachtungslisten zur Verfügung stehen, was die nachfolgende Analyse - Schritte deutlich vereinfacht.

Nutzen Sie stattdessen eine fertige und funktionierende Lösung als Momentum-Strategie des Aktientools "ShareHolder".